马斯克豪掷40亿训Grok-3!红杉高盛大泼冷水,AI收支鸿沟或已达5000亿美元

【新智元导读】马斯克为Grok3要豪掷近40亿美元狂买10万张H100,GPT-6的训练则可能要耗资百亿。然而红杉和高盛近日都给行业泼了冷水:每年要挣6000亿美元才能支付的巨额硬件支出,换来的却只是OpenAI34亿美元的收入,绝大多数初创连1亿美元都达不到。而如果全世界的AI泡沫都被戳破,很可能就会导致新的经济危机。

硅谷大厂的人工智能军备竞赛,还在加剧。

马斯克连连为xAI造势,宣布Grok2将于下个月上线,并且还将豪掷近40亿买10万张H100训练Grok3!

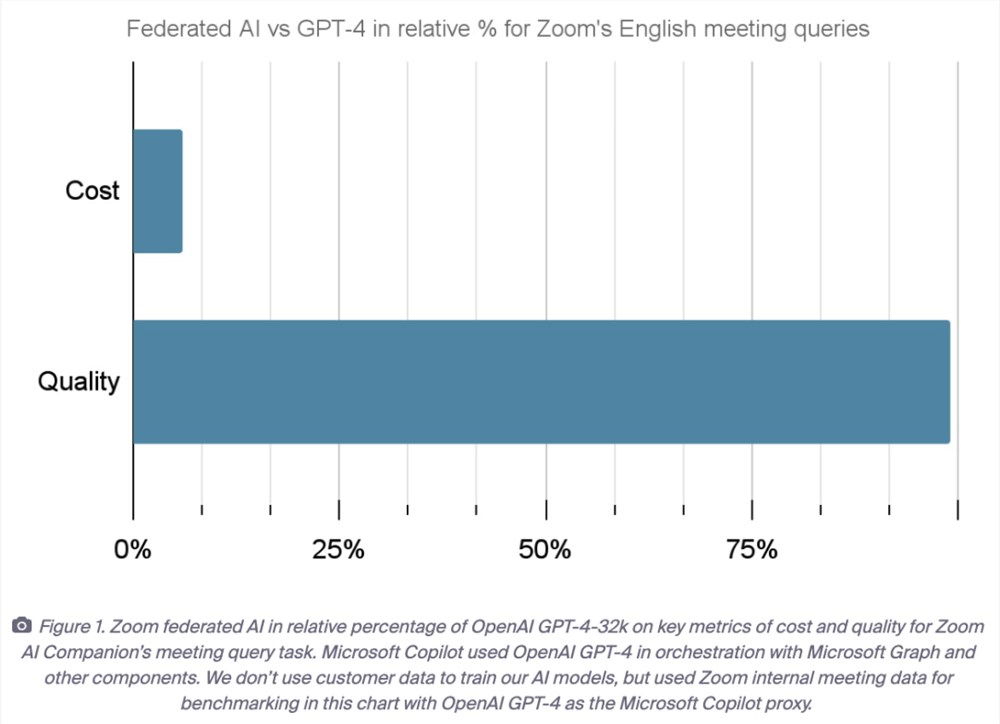

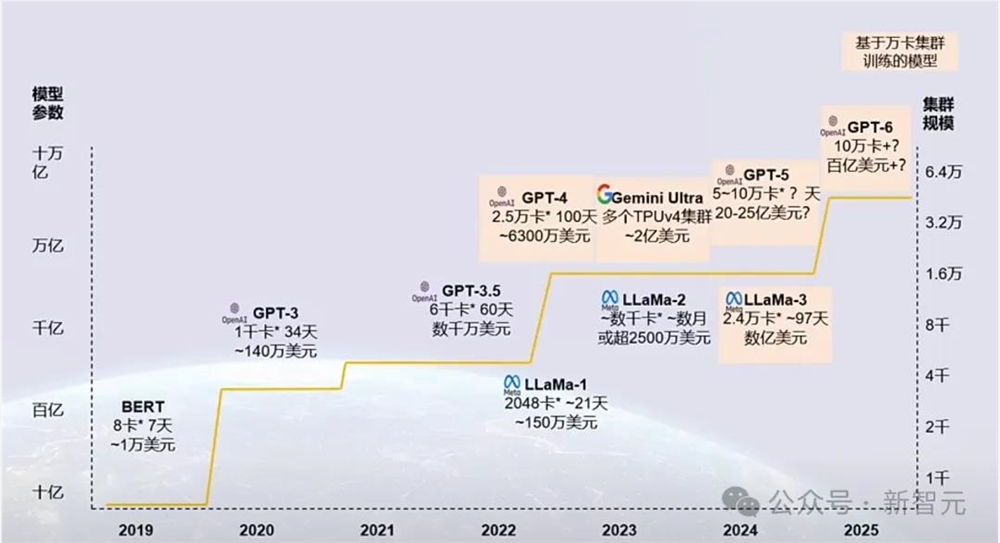

根据此前SemiAnalysis的爆料,1.8万亿巨量参数的GPT-4,由13万亿token训练,为此OpenAI斥资6300万美元,用了2.5万张A100。

如今,智算集群早已迈入超万卡时代。据分析,GPT-5的训练或将用到5-10万卡,GPT-6的训练则有很大概率超越10万卡,耗资百亿美元。

图源:阿里云

在模型训练的投资上,根据拾象科技的预测,OpenAI和谷歌未来几年的训练预算将达到200亿-300亿美元。

而在算力投资规模上,已知微软和OpenAI「星际之门」将达到千亿美元。谷歌CEO劈柴也曾表示谷歌的算力投资将超千亿美元。

而美国科技大公司每年在云和AI的投资上,至少要耗资4000亿美元。

然而,商业闭环的路径在哪里?

至今无人回答。

在这样的背景下,业内有越来越多的媒体和机构,开始针对全球的大模型掘金热展开了激烈的讨论。

有部分高盛分析师认为,AI目前根本没有赚到任何大钱,杀手级应用如今尚未出现,即使在未来十年,AI的经济上升空间也极其有限。

与此同时,红杉资本的分析师也发文提醒:如今AI基础设施的巨额投资和实际的AI生态实际收入之间,鸿沟已经大到不可思议。AI行业需要每年赚取6000亿美元来支付巨额的硬件支出,人工智能泡沫正在接近临界点!

但可以肯定的是,在大量泡沫和炒作之中,唯一赚得盆满钵满的,就是英伟达的老黄了。

AI行业有个「小」问题,它不挣钱

如今全世界对AI的狂热,就仿佛19世纪加州发现黄金的早期。每个人都在疯狂涌入,希望下一个致富的就是自己。

但有一个「小小」的问题:AI目前还没有赚到大钱。

《经济学人》表示,根据高盛的一项分析,从2022年底以来,希望通过利用AI提高生产力来获利的公司,无论是H&R Block还是沃尔玛,股价表现依然远远落后于大盘。

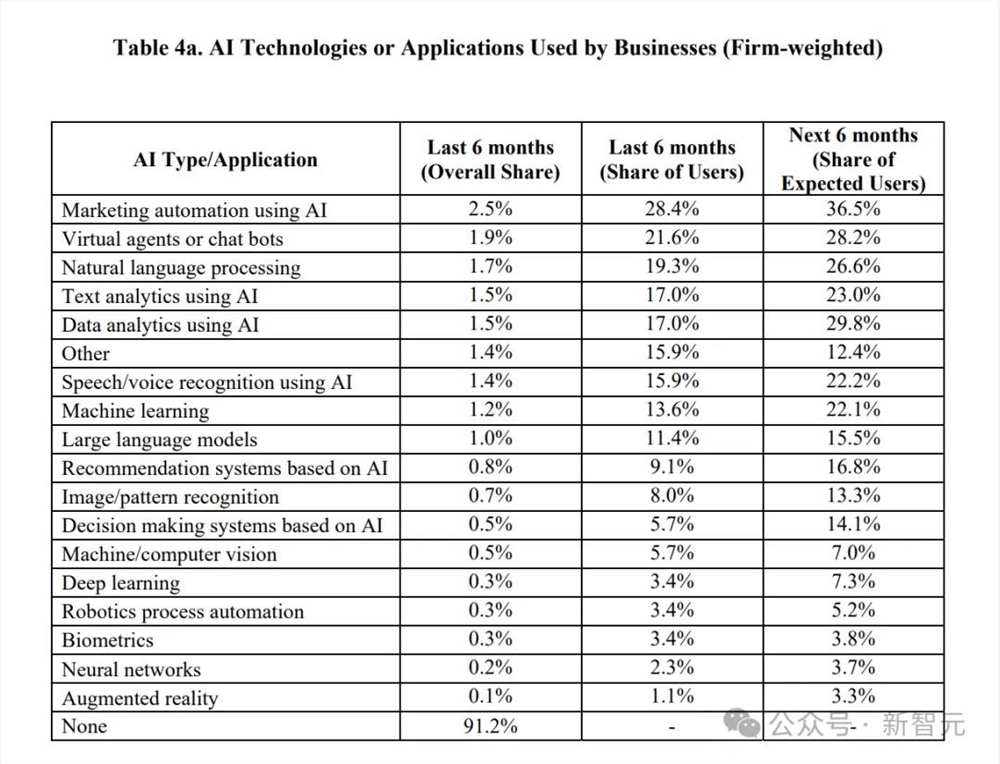

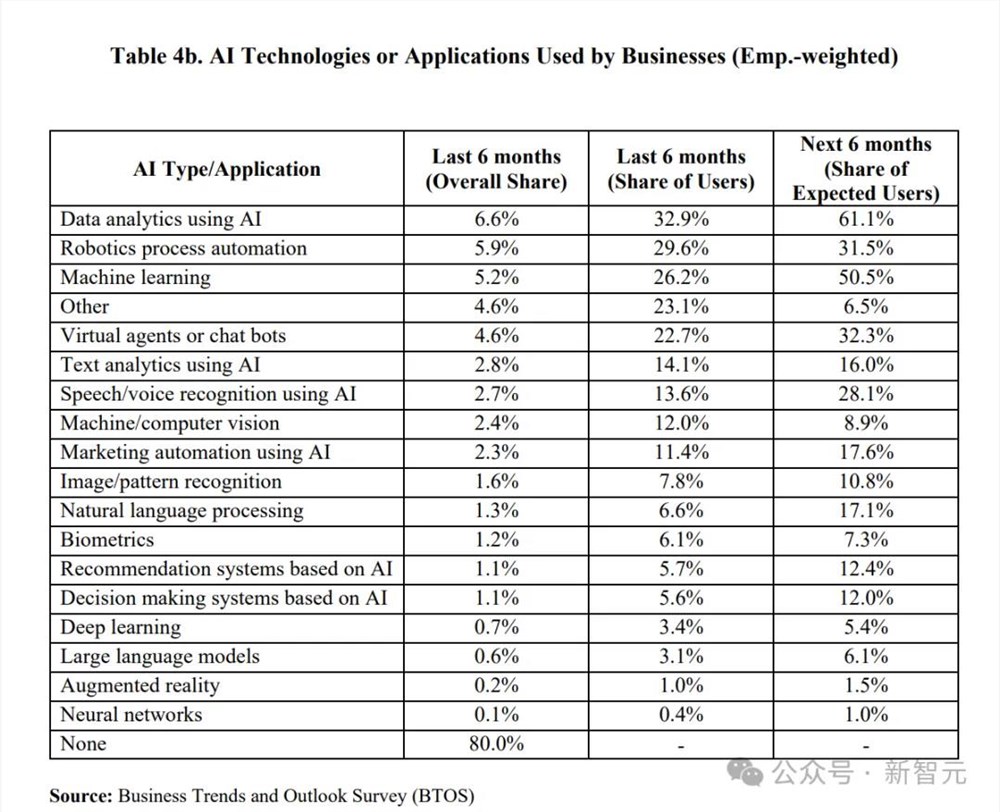

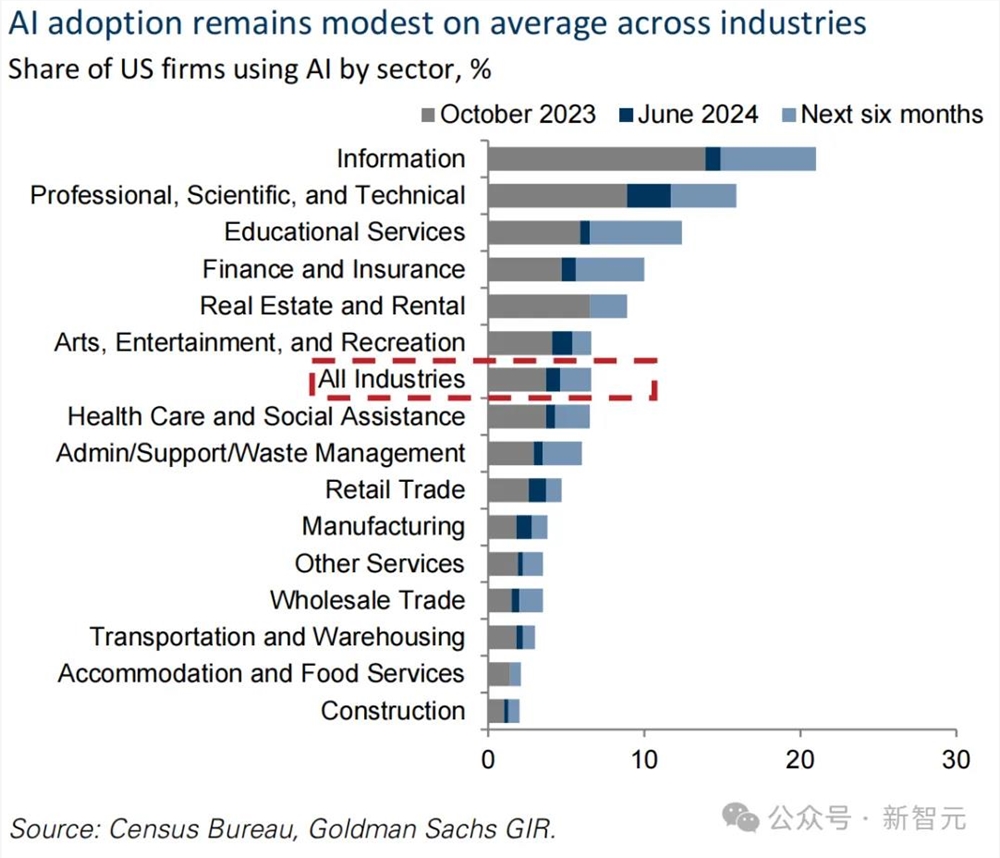

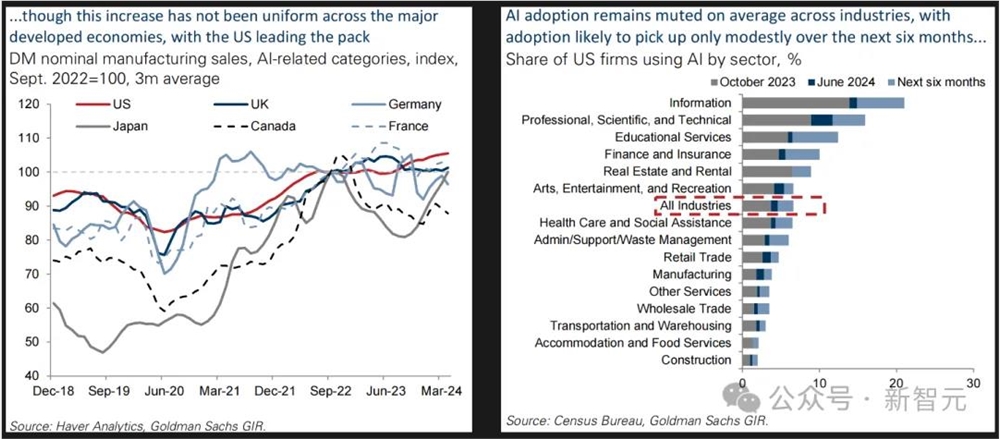

同时,人工智能的市场渗透率,也是低得出人意料。

根据美国人口普查局的一份报告,只有5%的企业正在使用人工智能,预计到今年秋天,这一数字只会上升到6.6%左右。

当然,企业对于AI的采用率不高,可能是受到AI幻觉和对安全、隐私担忧的阻碍,模型一方面本质是黑箱,另一方面还可能泄露重要的商业机密。

在高盛上个月发布的生成式AI报告中,分析师Jim Covello对AI行业发表了严厉的批评:「为了从昂贵的AI技术中获得足够的回报,AI必须解决非常复杂的问题,但目前它还做不到,甚至可能永远做不到。」

是的,部署和运行AI确实昂贵,这还不包括它对环境的有害影响。因此,使用AI的公司希望看到重大回报。

然而到目前为止,他们还没有看到。也许真正的问题是,在商业领袖转向下一个热点之前,AI行业还有多少发展的时间。

而且,合法行业会从AI中得到多少帮助?我们只知道,目前犯罪分子和黑客们正在用AI窃取大量资金,这反而迫使更多公司不得不在网络安全措施上投入更多。

红杉分析师提出6000亿美元问题

红杉资本的分析师David Cahn也在最近发布的博文中,对全世界提出警告:人工智能泡沫,如今正在接近临界点!

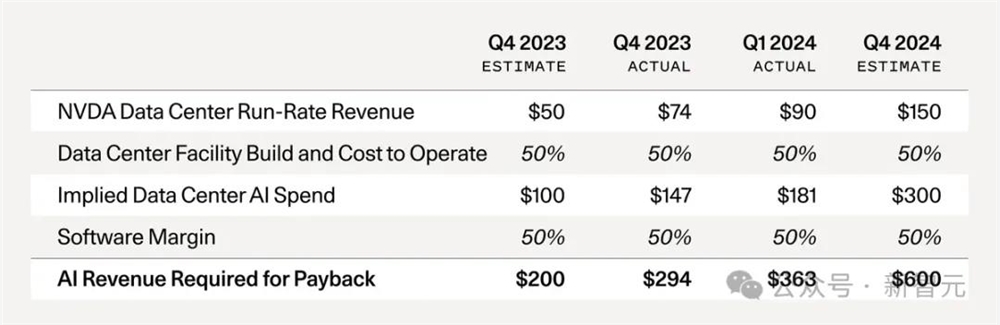

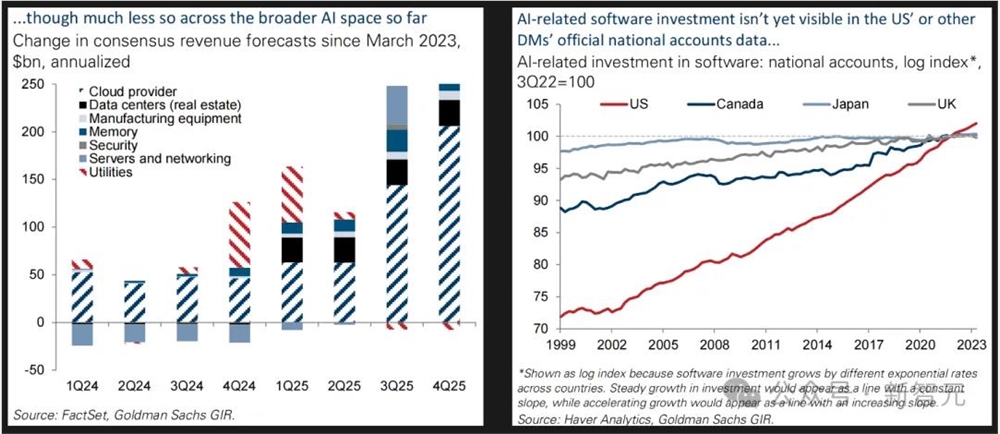

具体来说,他给我们算了一笔帐:AI公司每年需要赚取6000亿美元,来支付AI基础设施(如数据中心)的费用。

计算这个指标其实很简单。你只需将英伟达的年化收入预测乘以2倍,以反映AI数据中心的总成本(GPU占总成本的一半,另一半包括能源、建筑、备用发电机等)。然后再乘以2倍,以反映GPU终端用户的50%毛利率(例如,从Azure、AWS或GCP购买AI计算资源的初创公司或企业,他们也需要盈利)。

要知道,英伟达去年在数据中心硬件上狠赚了475亿美元(大部分硬件是用于AI和高性能计算应用的计算GPU)。

AWS、谷歌、Meta、微软等大科技公司在2023年纷纷跟进,为了ChatGPT这样的应用在AI基础设施上豪掷了巨额投资。

然而,他们能收回这些投资吗?

答案有点可怕。

David Cahn提出这个令人深思的观点:我们所有人,正在见证一个巨大金融泡沫的增长。

泡沫是怎么来的

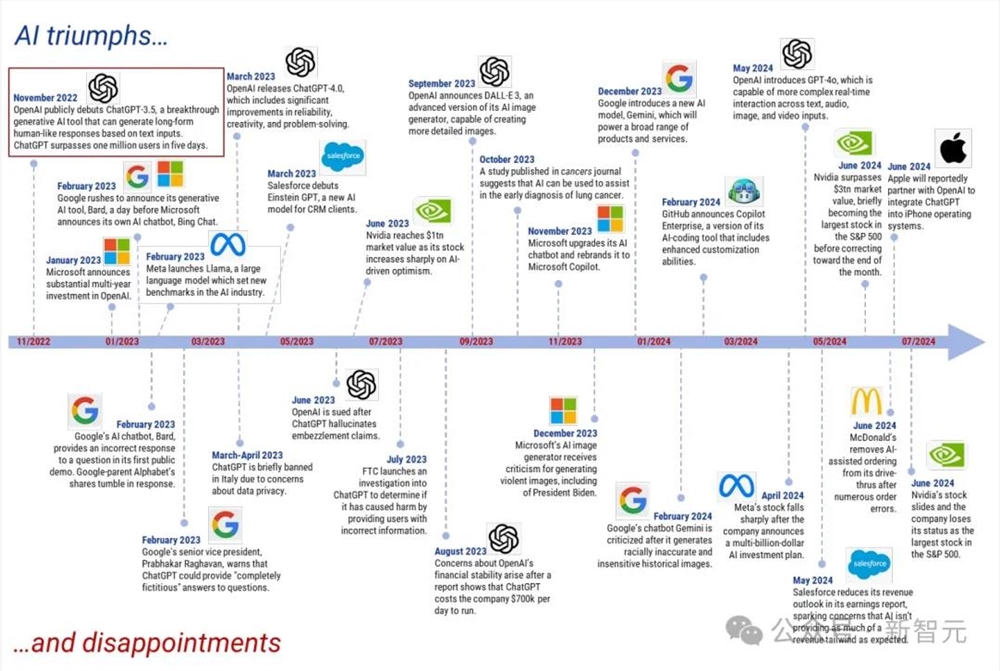

要知道,从2023年9月至今,情况已经发生了变化,我们不能对这些变化视而不见——

1. 供应短缺已经缓解

2023年末是GPU供应最紧张的时候。当时,初创公司纷纷联系风险投资公司,甚至任何愿意帮助他们的人,只为获得千金难求的GPU。

如今,这种焦虑得到了极大的缓解。如今的现状是,获取GPU变得比之前容易多了。

2. GPU库存正在增加

英伟达在第四季度报告中指出,其数据中心收入中约有一半,都来自大型云供应商。仅微软一家公司,可能就占了英伟达第四季度收入的约22%。

如今,超大规模的资本支出正达到历史新高。这些投资也成为了大科技公司2024年第一季度财报的主要亮点,CEO们明确表示:「无论你们喜不喜欢,我们都会投资GPU。」

在业内,囤积硬件已经不是什么新鲜事了,一旦库存增加到足以减少需求,就会引发市场调整。

3. OpenAI仍然占据AI收入的最大份额

《The Information》最近报道,OpenAI的收入已增至34亿美元,在2023年末,他们的收入还是16亿美元。

虽然也有一些初创公司达到了不到1亿美元的收入规模,但显然,跟OpenAI相比,它们还在努力追车尾。

除了ChatGPT,今天消费者真正使用的AI产品有多少呢?

如果需要付费,每月15.49美元的Netfix,或者每月11.99美元的Spotify,岂不更香?

从长远来看,AI公司提供的价值需要足够显著,才能让消费者有持续的掏钱意愿。

所有这一切导致的结果就是——

1250亿美元的空缺现在变成了5000亿美元的空缺!

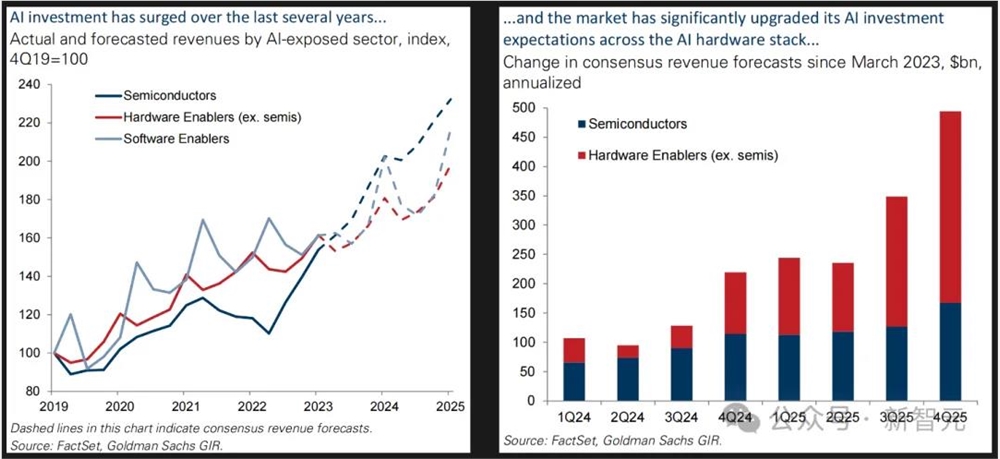

与此同时,在AI硬件上的投资仍在增长。

在Cahn看来,即使对这些大科技公司AI收入的预测再乐观,也依然不够!

假设谷歌、微软、苹果和Meta每年从AI中产生100亿美元的收入,而其他公司如甲骨文、X和特斯拉也都能产生50亿美元的收入。

即使这些假设仍然成立,并且再增加几家公司到名单中,那么1250亿美元的空缺,现在将变成5000亿美元的空缺。

AI行业需要学会如何盈利

显然,业内对AI基础设施的投资,态度已经过分乐观了。

与物理基础设施不同,AI GPU计算可能会因新玩家的进入而商品化,比如AMD、英特尔,更不用提谷歌、Meta和微软的定制处理器。

尤其在推理领域,肉眼可见新玩家将引入激烈的价格战。

投机性投资往往会导致高额损失,而新处理器的快速推出,也会导致旧的处理器迅速贬值,这与物理基础设施的稳定价值恰恰相反。

所以,尽管AI具备未来巨大的变革潜力,但前方的道路仍然漫长。

大家都不愿意承认的一个事实就是:目前业内还没有哪家企业或初创公司,开发出了能赚钱的应用程序。

Cahn认为,行业必须降低对AI进步带来快速利润的期望,认识到当前投资的投机性质,以及持续创新并创造价值的必要性。

否则,这个价值数千亿美元的泡沫必将破裂,最严重的情况,就是导致全球的经济危机。当然,后者目前还只是一个猜测。

高盛:投入过多,收益太少?

同样,根据这篇高盛的报告,生成式AI目前还无法解决证明自己成本合理的复杂问题,但即便如此,AI主题也依然有着很大发展的空间。

正如上文中提到的,即使在高盛内部,分析师们对此的看法也是如此不一。

如今,生成式AI技术将改变公司、行业和社会的论调,已是深入人心。

为此,科技巨头,以及各个领域的公司纷纷加大开支,并预计会在未来几年内花费约1万亿美元。其中包括,对数据中心、芯片、其他AI基础设施和电网的重大投资。

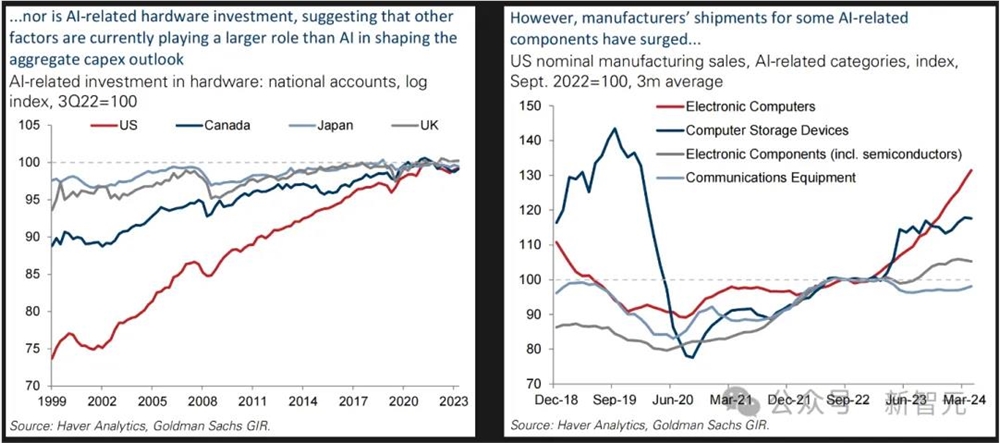

但到目前为止,这些支出除了开发人员报告的效率提升外,几乎没有其他显著成果。

甚至是迄今获益最多的英伟达,也一度出现了股票的大幅下跌。

不过, 尽管有一些担忧和限制,高盛依然认为AI主题有着很大发展的空间——或是因为AI开始带来真正的变革,或是因为泡沫需要很长时间才会破裂。

关于AI增长的讨论

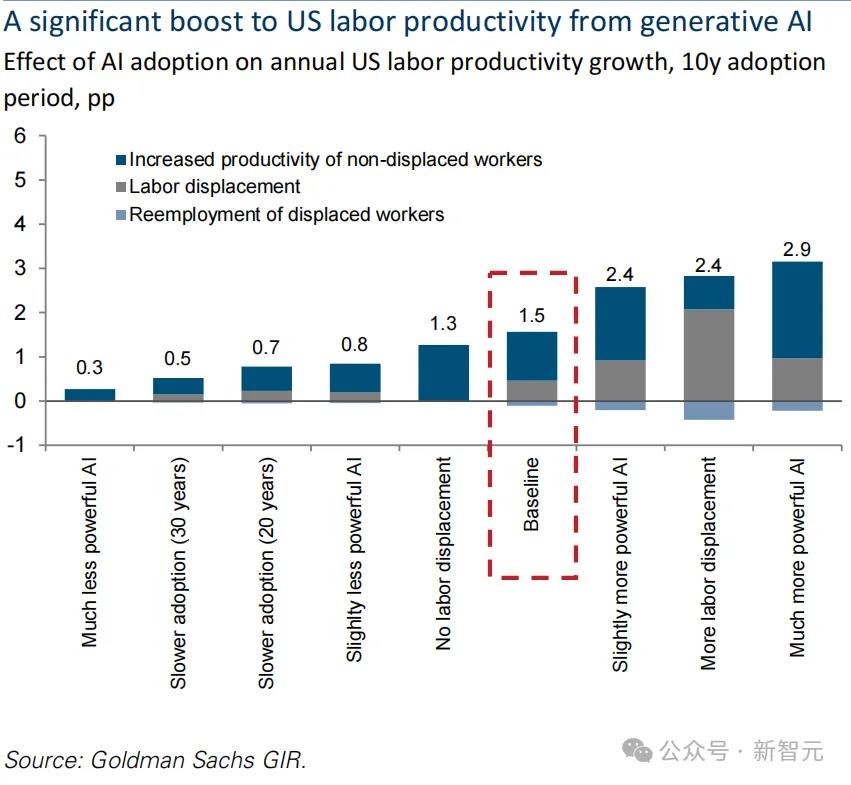

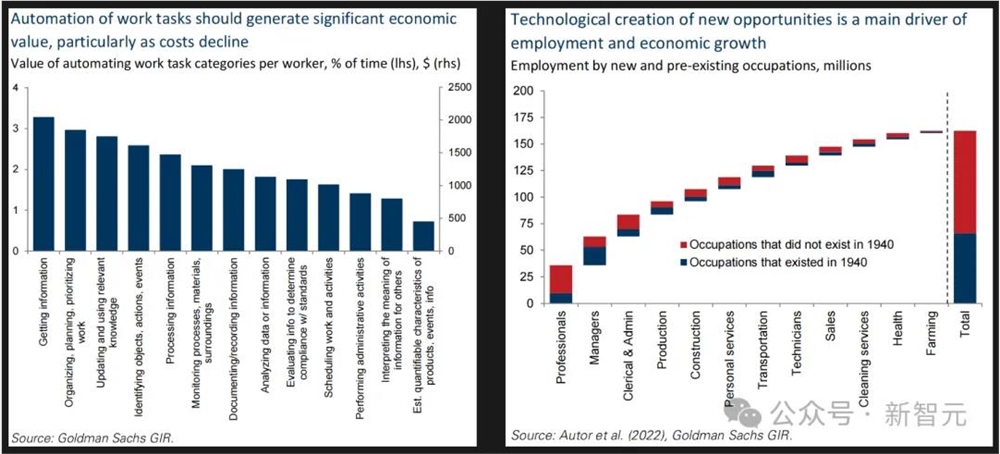

之所以生成式AI有可能为经济带来显著的增长,主要是因为它能够自动化大量工作任务。

根据高盛的分析,在广泛采用之后,美国劳动生产率和GDP增长可能会累积增加多达15%。

尽管如此,关于生成式AI的潜在宏观影响仍存在大量争论。

例如,一些研究假设生成式AI将加速机器人技术的发展和采用,或者认为最近生成式AI的进展预示着「超级智能」的出现。这些结果是有可能的,但现在谈论还为时尚早,因为它们通常会预设一个技术水平远超当前的AI。

另一些研究,比如麻省理工学院经济学家Daron Acemoglu对美国生产率和GDP的增长预期,则要低得多了。他的基线估计表明,生成式AI将在未来10年内将美国全要素生产率(TFP)提高0.53%,并将GDP提高0.9%。

更广泛的AI自动化即将到来

与Acemoglu的观点类似,高盛也认为许多暴露于AI的任务在今天并不具备成本效益,甚至在未来十年内也可能不会具备。

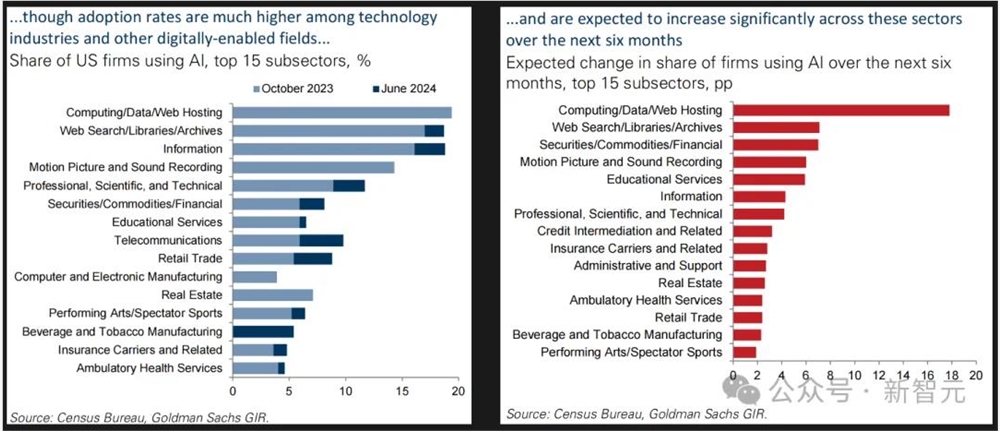

除了少数几个受益最大的行业之外,如计算和数据基础设施、信息服务以及电影和声音制作,AI的采用仍然非常有限。

不过,AI全自动化揭示了在较长时间内可能出现的任务,这些任务每年每个工人可能会节省数千美元的成本。

此外,与其他新的技术类似,生成式AI的费用也将会迅速下降,并且一旦应用开发完成,其部署的边际费用可能会非常低,从而极大地提高了AI的采用和自动化率。

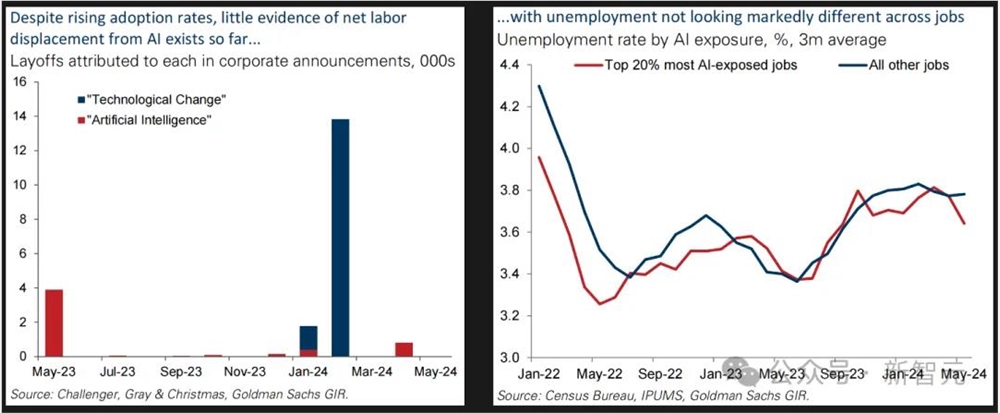

劳动力重新配置和新任务的创建

高盛预计,AI将通过在劳动力具有比较优势的领域提高需求,同时创造以前在技术或经济上不可行的新机会来提高产出。

之前信息技术的出现,就带来了非常类似的趋势——它创造了网页设计师、软件开发人员和数字营销专业人士等新职业,并间接推动了医疗、教育和食品服务等行业服务部门工人的需求。

在MIT经济学家David Autor及其合著者的近期研究中也能看到这一点。他们发现,今天60%的工人从事的职业在1940年是不存在的,并且由技术驱动的新职业占过去80年就业增长的85%以上。

因此,高盛认为生成式AI在推动自动化、节约成本和提高效率方面有着巨大的潜力,并最终会显著提升生产率和GDP。

AI芯片的限制

高盛预计,在未来几年内,半导体行业的供应限制将继续成为限制AI增长的重要因素。

随着生成式AI技术的普及,对AI芯片的需求急剧上升,包括从英伟达的GPU到大型云计算公司设计的定制芯片。

这也引发了人们对半导体行业能否满足需求的疑问。

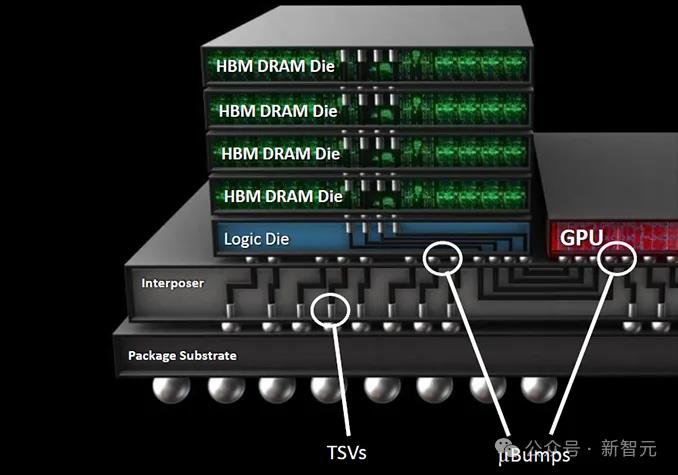

鉴于在两个关键领域的限制——高带宽存储器(High-Bandwidth Memory, HBM)和晶圆级封装(Chip-on-Wafer-on-Substrate, CoWoS),高盛预计,从2024年下半年到2025年初,AI芯片的出货量将更多地由供应而非需求决定。

HBM市场供不应求

目前,AI应用使用两种类型的动态随机存取存储器(DRAM):HBM和DDR SDRAM。

HBM是一种革命性的存储技术,它将多个DRAM芯片堆叠在一个基础逻辑芯片上,从而在与GPU或AI芯片接口时,通过更高的带宽实现更高的性能。

高盛预计,HBM市场将在未来几年内以约100%的复合年增长率(CAGR)增长,从2023年的23亿美元增长到2026年的302亿美元。

而三大DRAM供应商(三星、SK海力士和美光)的供应比例会不断增加,以满足指数级的增长需求。

封装瓶颈

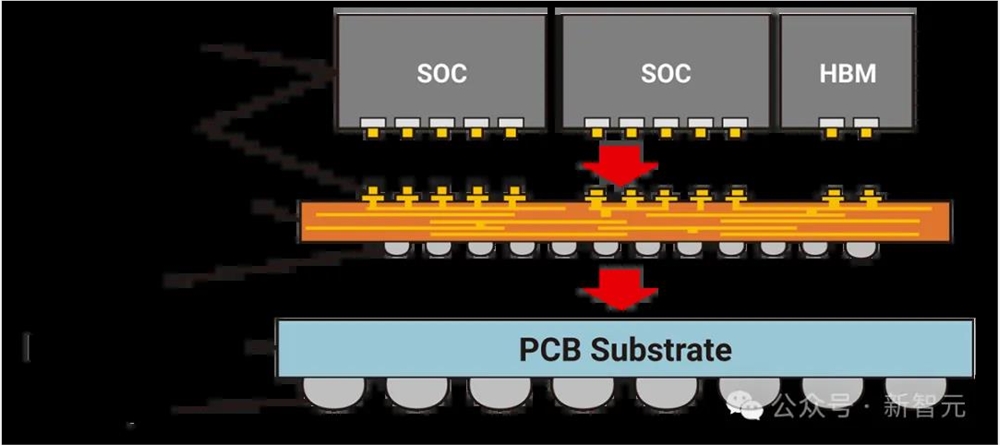

另一个关键的供应瓶颈是被称为CoWoS的先进封装形式。

这是一种2.5D晶圆级多芯片封装技术,通过将多个芯片并排放置在硅中介层上,从而实现更好的互连密度和HPC应用的性能。

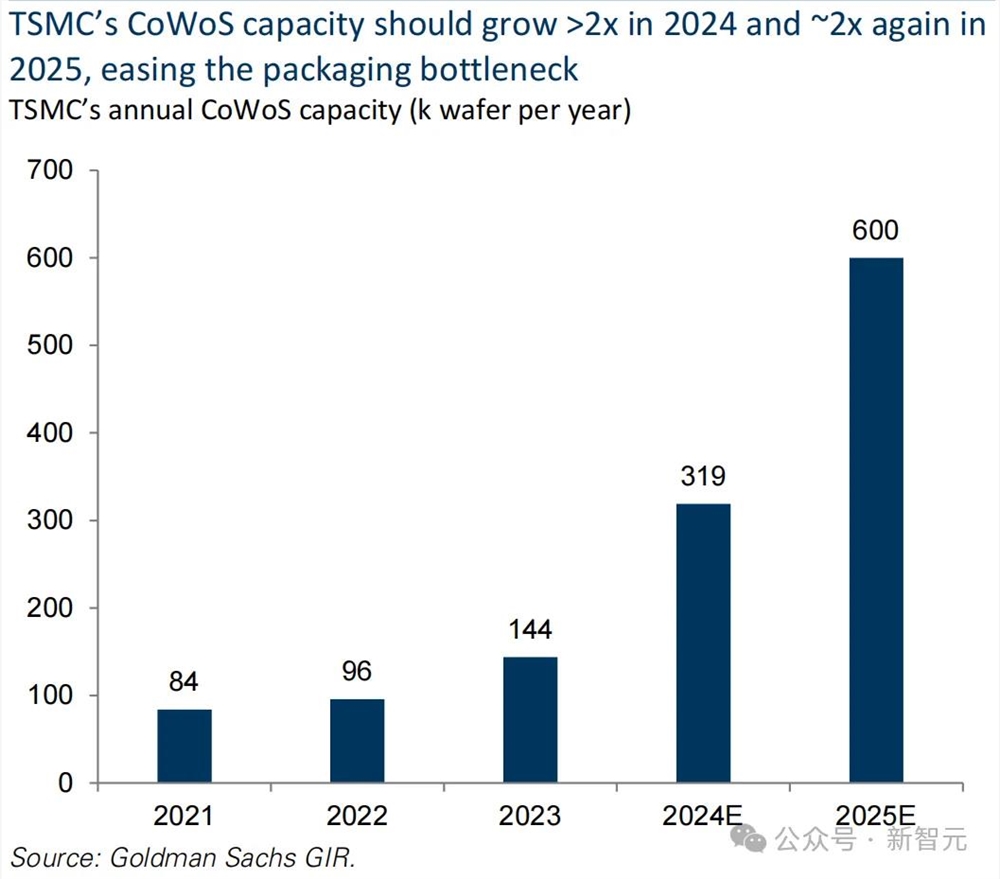

自2022年末ChatGPT出现以来,这种先进的封装能力一直供不应求。尽管台积电和其他供应商正在扩展产能,但这种供不应求显然成为满足AI芯片需求的限制因素。

虽然预测供应何时能赶上需求很困难,但高盛认为,台积电的CoWoS产能今年将增加一倍以上,并在2025年再次翻倍。

因此,芯片供应最终还是赶上强劲的需求,但过程可能会非常艰难。

AI受益者全速前进

当然,AI已经推动美股持续创下新高,许多受益者经历了一幅上涨。

从2023年初以来,英伟达已经取得了709%的回报,曾经短暂成为标普500指数最大的股票。

然而,尽管对AI的乐观情绪让许多大型科技股的估值达到了较高水平,最大的10只TMT股票的估值达到了31倍,但与科技泡沫高峰期的52倍和2021年末的43倍相比,仍然显得逊色。

总体而言,高盛认为AI主题还有很大的发展空间,受益者的范围可能还会扩大,因为投资者正在寻找AI交易的下一阶段,而这将尤其有利于公用事业行业。

AI交易的未来阶段

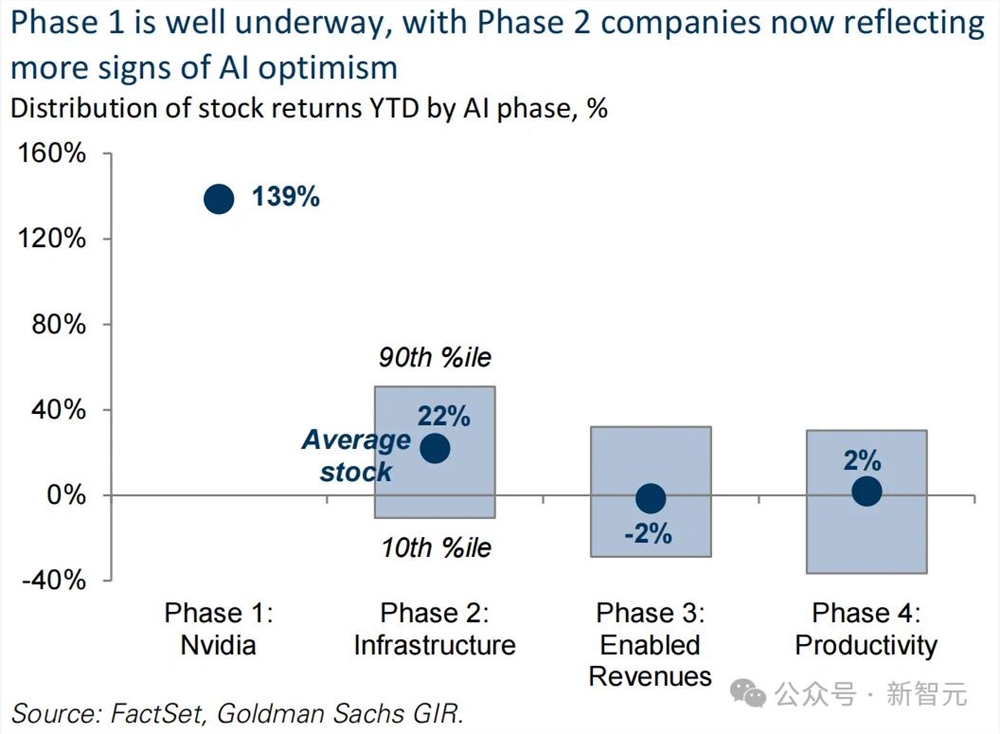

高盛将AI交易分为四个阶段:

- 「第一阶段」始于2023年初,重点关注英伟达,这是近期最明显的AI受益者;

- 「第二阶段」关注AI基础设施,包括更广泛的半导体公司、云服务提供商、数据中心REITs、硬件和设备公司、安全软件股票以及公用事业公司;

- 「第三阶段」关注那些能够轻松将AI融入其产品以增加收入的公司,主要是软件和IT服务;

- 「第四阶段」则包括那些因广泛AI采用和生产力提升而获得最大潜在收益的公司。

随着第一阶段的顺利展开——英伟达年初至今已经回报139%,占标普500指数15%年初至今回报的28%——投资者越来越关注第二阶段的受益者。

2024年第一季度的财报表明,很多科技巨头都计划在AI相关的资本支出上花费数十亿美元,这将使参与AI基础设施的第二阶段公司受益。

截至目前,第二阶段公司股票的回报率为22%,相比之下,第三阶段为-2%,第四阶段为2%。

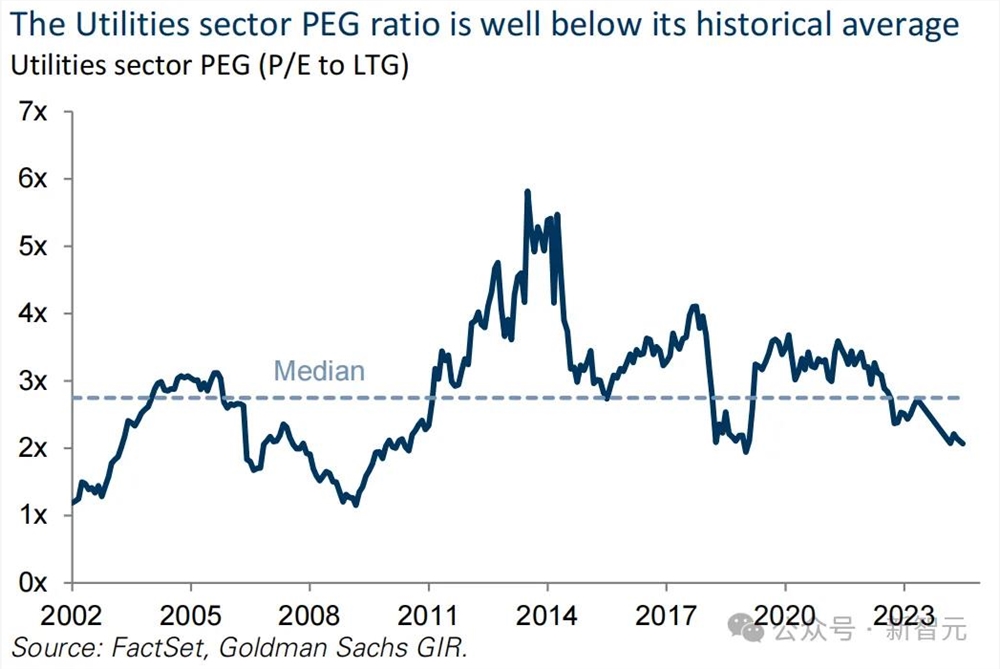

公用事业的价值

在第二阶段中,公用事业成为了受欢迎的AI交易对象。

首先,它为投资者提供了AI曝光的机会。

高盛的股票分析师认为,AI需求、非AI需求和能源效率增速放缓的代际组合,将使美国电力需求在2022年至2030年期间以2.4%的复合年增长率增长,而后者在过去十年中,几乎没有增长。

这种电力需求的增加应该会导致公用事业公司增加资本支出,考虑到许多是受监管的实体,回报率有限,这就是满足增量需求的必要条件。

其次,从宏观角度来看,公用事业在投资组合中提供了防御倾向。随着经济增长放缓,这一倾向应该会受益。

根据高盛的分析,自2023年下半年以来,导致经济增长放缓的许多因素将会继续存在。

全速前进,但需警惕风险

虽然高盛预计公用事业将继续受益于AI技术的兴起,但美国较高的利率对该行业构成了风险。

更广泛地说,对AI的持续投资将推动相关公司(第二阶段)获得优异的表现。

然而,如果经济增长放缓的迹象比预期更明显,且AI未能产生足够的投资回报,或者AI领军企业的收益出现明显下滑,投资者可能会降低对AI受益者的估值。

参考资料:

https://www.sequoiacap.com/article/ais-600b-question/

https://www.tomshardware.com/tech-industry/artificial-intelligence/ai-industry-needs-to-earn-dollar600-billion-per-year-to-pay-for-massive-hardware-spend-fears-of-an-ai-bubble-intensify-in-wake-of-sequoia-report

https://www.goldmansachs.com/intelligence/pages/gs-research/gen-ai-too-much-spend-too-little-benefit/report.pdf

https://futurism.com/the-byte/ai-industry-money

- 0000

- 0000

- 0000

- 0000

- 0000