拼多多追上阿里?最焦虑的是京东

电商圈再次上演新王换旧王的大戏。

5月22日,拼多多的市值再度超越阿里巴巴,成为美股市值最高的中概股公司。原因是,拼多多当天公布了一份不错的季度财报。

截至发稿,拼多多市值涨至2188亿美元,超过阿里的1965亿美元;京东的市值为462亿美元,拼多多的市值相当于4.7个京东。

市值反映的是投资者预期,拼多多的市值站到了中国电商第一位,说明投资者认为这是家值得被看好的公司。不过,要判断一家电商公司的市场地位和未来的发展空间,GMV、活跃用户以及收入、费用及利润这几个数据更有现实意义。

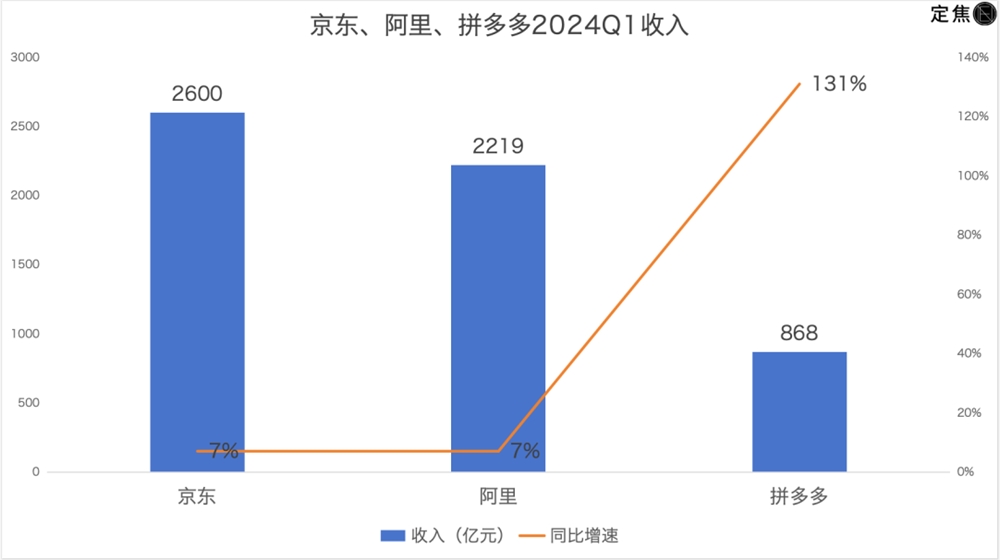

对比阿里巴巴、京东和拼多多三家电商巨头2024年第一季度财报(其中阿里为2024财年第四财季,对应自然年2024年1-3月),「定焦」得出了一些结论:

论营收,京东>阿里>拼多多,京东相当于3个拼多多、阿里约等于2.5个拼多多;

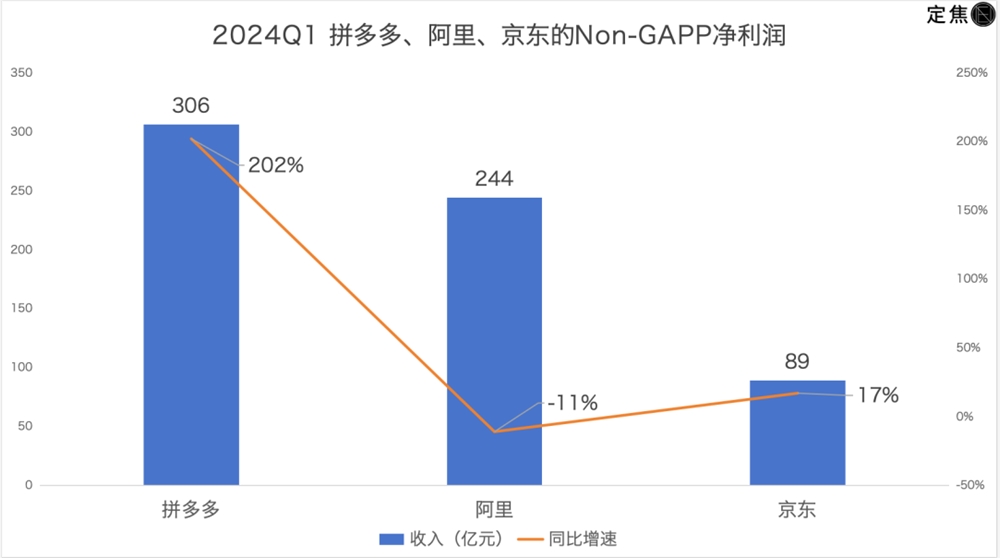

看利润,拼多多>阿里>京东,京东的利润不到阿里的四成、拼多多的三成;

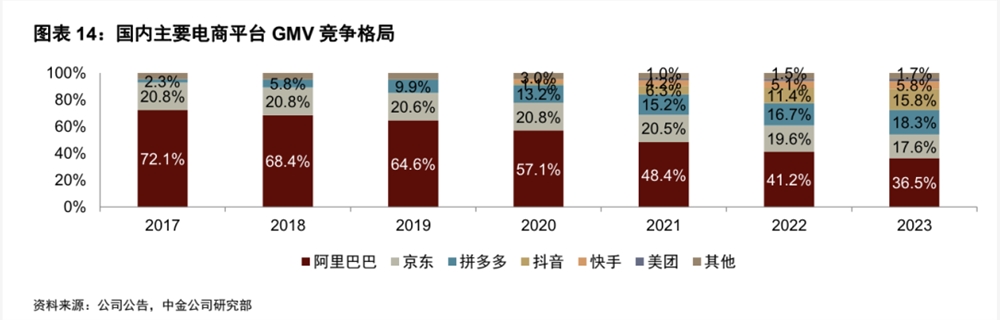

三家不再披露最新GMV和活跃用户数,但结合过往数据和研报推断,都为阿里>拼多多>京东;

对比国内电商业务的平台收入,阿里还是老大,拼多多排名第二,京东退居第三;

在费用方面,阿里最敢花,京东最能省;在人效方面,拼多多最夸张,相当于京东的7倍、阿里的3倍。

阿里稳住了,拼多多最赚钱

先看总营收,京东、阿里、拼多多三家依次为2600亿元、2219亿元、868亿元。京东约等于3个拼多多,阿里约等于2.5个拼多多。对比同比增速,京东、阿里因为基数较高涨势缓慢,拼多多仍排在第一,照此趋势下去,它与阿里、京东的差距会日益缩小。

再看利润规模,拼多多、阿里、京东三家的调整后净利润依次为306亿元、244亿元、89亿元。

这一数据过去是阿里最高,现在,它和拼多多重新排位了。拼多多成了最赚钱的电商企业,本季度平均每天净利润3个多亿。作为重资产型电商平台,京东的利润水平一直偏低。

当电商竞争加剧、用户数量增长缓慢,为了抢到更多用户和订单,“猫狗拼”不得不重启价格战。这样的竞争环境下,GMV(成交总额)和活跃用户数更值得关注。因为三家都不再公布最新数据,我们找到了一些数据作为参考。

先看GMV:

阿里2022财年(截至2022年3月31日止12个月)共产生GMV8.32万亿;

根据京东2021年、2022年披露的GMV增幅(分别同比增加26.2%、5.6%)推算,其2021年、2022年的GMV分别为3.29万亿、3.46万亿;

拼多多2021年的GMV为2.44万亿;

对比2021年的交易规模,阿里是京东的2.5倍、拼多多的3.4倍。

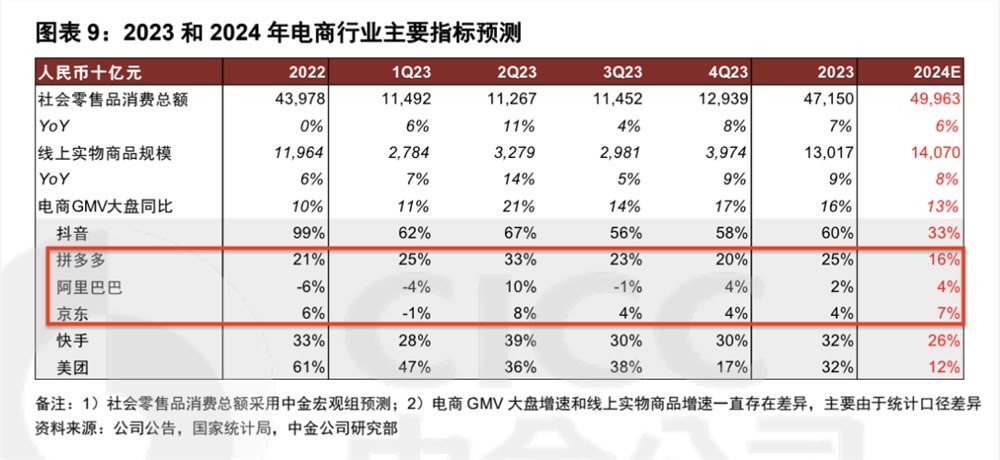

根据中金公司研报中电商平台的GMV增速和格局变化,「定焦」计算出三家2023年的GMV体量大致为,阿里8万亿、拼多多3.7万亿、京东3.6万亿。

与两年前对比,三家差距在缩小,阿里的交易规模仍然排第一,拼多多反超京东。

再看活跃用户数:阿里2022财年全球年度活跃消费者13.1亿,其中超过10亿来自中国市场,3.05亿来自海外;京东未公布2022年数据,但截至2022年第三季度末,其活跃用户数量为5.883亿;拼多多截至2022年3月31日的年活跃买家数为8.819亿。

如果照此势头,活跃用户数和GMV的对比结果一致,都是阿里第一、拼多多第二、京东第三。

综合分析,阿里的GMV、活跃用户数依然是老大;拼多多的利润规模后来居上;京东营收最高,但利润、GMV和活跃用户数几个指标都逊于对手。

聚焦电商:

阿里淘天回暖,京东增速回归

简单对比阿里、京东、拼多多整体的财务数据,还不能客观反映它们的电商业务。

一方面是因为创造营收的业务盘不一样。拼多多只有电商一个赛道,主要是拼多多主站和跨境电商Temu两个板块。阿里、京东除了电商,还有更庞大的版图,阿里有淘天、云智能、阿里国际、菜鸟、本地生活、大文娱和其他共七个板块;京东营收由零售、物流与其他服务构成。

「定焦」制图

另一方面,阿里和拼多多是平台型电商,以电商服务平台收入为主。阿里有一小部分是自营业务,包括天猫超市、高鑫、盒马、阿里健康。拼多多主要是电商和买菜,自营比例最小。而京东走的是赚差价的零售模式,以自营电商为主,自营电商卖货形成的GMV都算作营收,这也是为什么它的整体营收最高。

对比三家国内电商业务的平台收入(包括广告和佣金收入),更能说明问题。

拼多多本季度还是没有单独公布Temu的收入,只是披露了广告收入425亿元;佣金(即交易服务)收入444亿元,同比增长327%。因为拼多多把Temu的收入计入佣金收入,关注Temu的投资人王杰判断,佣金三倍的同比增速,主要是Temu收入上涨带动的。

华创证券在今年5月的一份研报中判断,今年Q1,Temu与多多买菜合计贡献323亿佣金收入。以此估算,拼多多主站收入(包括广告和佣金收入)在546亿元左右。

横向对比,本季度,淘天CMR客户管理收入(佣金和广告收入)收入636亿元;京东佣金和广告业务收入(即平台及广告服务收入)193亿元。

以此推算,单看电商,阿里依然是老大;拼多多和阿里平台收入的差距进一步缩小,其主站收入已经接近淘天客户管理收入的86%;京东平台收入的体量最小。

论增长情况,拼多多主站超过阿里淘天和京东商城。

拼多多反映主站增长情况的广告收入,本季同比增速达56%。

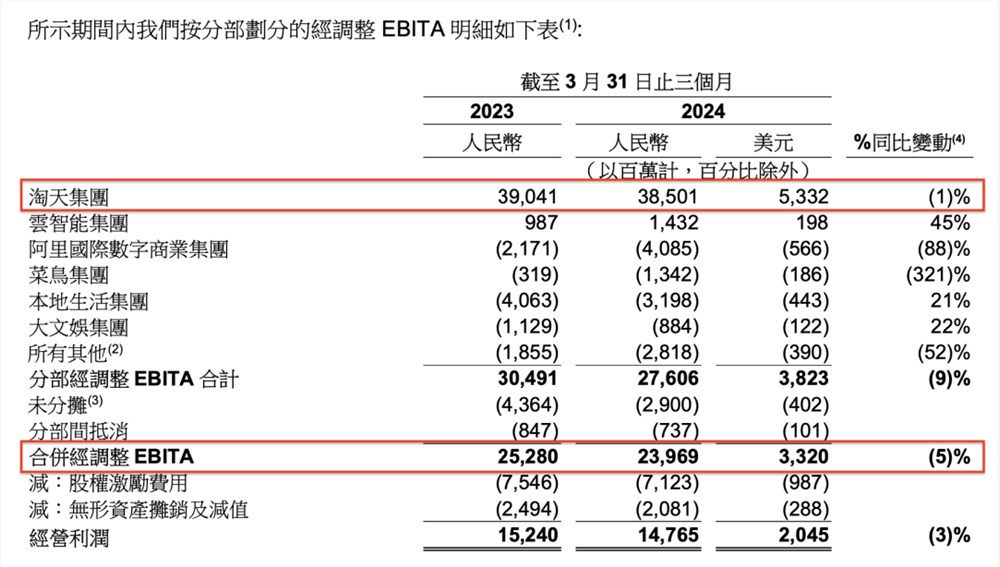

阿里各分部的经调整EBITA

图源 / 阿里巴巴财报

淘天的客户管理收入只增长了5%,这与平台降低对商家的收费有关,最终,淘天调整后的EBITA利润(税息折旧及摊销前利润)降到385亿元,同比下滑了1%。

不过,对比上一季,淘天的客户管理收入有明显提速,再加上,淘天的GMV(剔出未支付订单)和订单量都做到了两位数的增长,说明淘天业务正走出低迷。

京东佣金和广告业务收入的同比增速只有1%,相比上个季度的下滑4%有所回暖,但也说明,京东的3P(第三方)商家生态还没到收获期。去年以来,京东引入更多3P商家,为新商家免佣,部分品类降佣,希望拉动3P的GMV及广告收入增长。

总的来看,三家国内电商业务的平台收入表现是,拼多多主站成长最快,阿里淘天回暖,京东增速回归。

京东最能省钱,拼多多人效最高

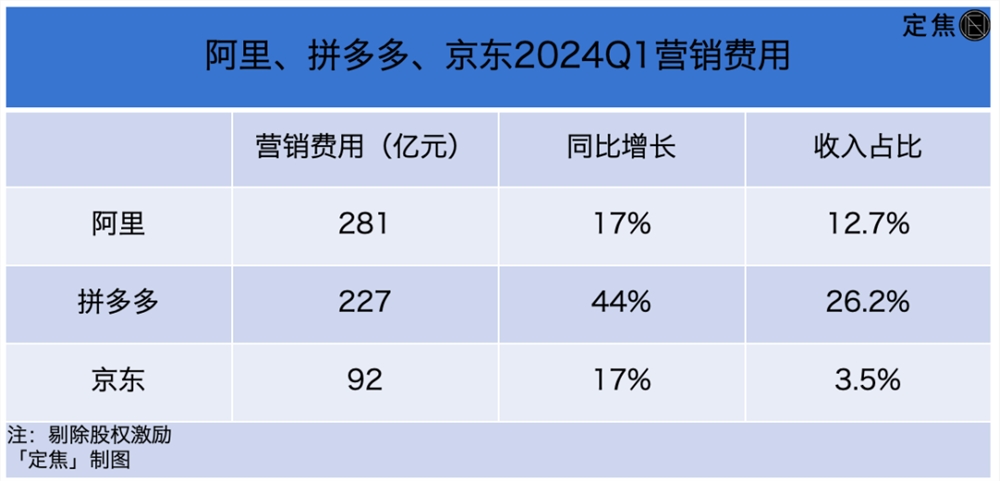

过去一年,阿里、京东、拼多多打得不可开交,广告与补贴齐飞,公司内部又疯狂降本增效,谁最敢花钱,谁最抠门,谁的人效最高,我们不妨从本季财报中找找答案。

从剔出股权激励的费用来看,阿里、京东和拼多多一致是对外适当花、对内拼命省。

电商平台的对外支出主要是可以促进增长的营销推广和履约费用。

阿里在营销上花钱最多,本季度比去年同期多花了40亿元;

拼多多也拿出了更多钱花在营销上,比去年同期多花了70亿,王杰对「定焦」分析,主要花在Temu上,本季度拼多多主站的营销费用是下滑的;

京东在补贴之外,年初还赞助了春晚,但营销费用只有另外两家的三到四成;另外,京东的履约费用为168亿,同比增幅9%,不过,考虑到它高于京东商城收入7%的增速,说明京东商城单量的增速高于收入增速,侧面反映出,即便是以补贴换增长,也并不容易。

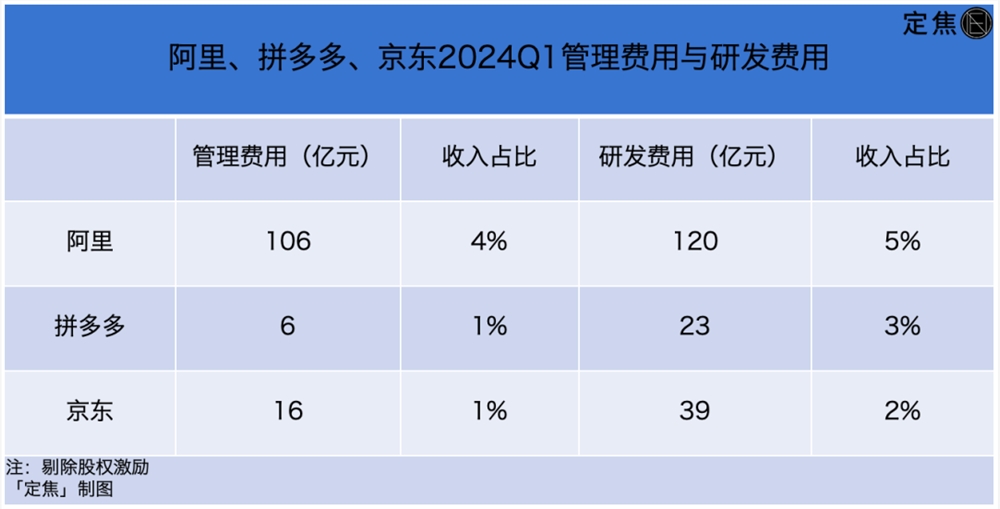

在内部的管理、研发费用上,京东最省钱,两项费用共砍了1亿多;阿里这两项费用花钱最多,但本季度也开始节省了,两项费用加起来的收入占比略有下滑;只有拼多多小有上涨,两项费用共增加6亿元。

对内拼命降本的背后,是电商三巨头都在追求更高人效。

最夸张的要数拼多多,2022年9月上线Temu后,员工增加得不多,营收增幅却更快了。2022年,拼多多用1.3万员工,做到了1306亿元营收,单个员工一年撑起千万收入;2023年员工增加到1.7万人,创收2476亿元,单个员工一年至少撑起1450万元收入。

2023年,京东用51.7万员工实现收入10847亿元,单位员工营收210万元;2024财年,阿里用20.5万员工(截至2024年3月)创造9412亿元收入,单个员工一年创造460万元收入。

对比单位员工营收,拼多多的人效是京东的7倍、阿里的3倍。

2024年电商三巨头往哪卷?

猫狗拼三家处在不同的发展阶段,当前业务的侧重点也不同,因此有必要站在更高的视角去看电商三巨头。电商行业资深从业者李瑞对「定焦」分析,发展不到10年的拼多多,势能仍在,还可以凭借流量分配机制、提升运营效率,来提高市场份额。

但发展超过20年的阿里、京东,增长尤其不易,因而两家不惜利润承压,也要加大投入换取增长。

进入2024年,在行业增量减少、消费理性化的背景下,猫狗拼谁也不能“躺平”,而是抓住自认为最有希望的业务,再次进入投入期。

和2015年前后做重资产不同,阿里进入2024年,一条主线是做轻资产,继续收缩重资产的自营业务,边缘化低质量业务,另一条主线是重点业务加大投入。

「定焦」制图

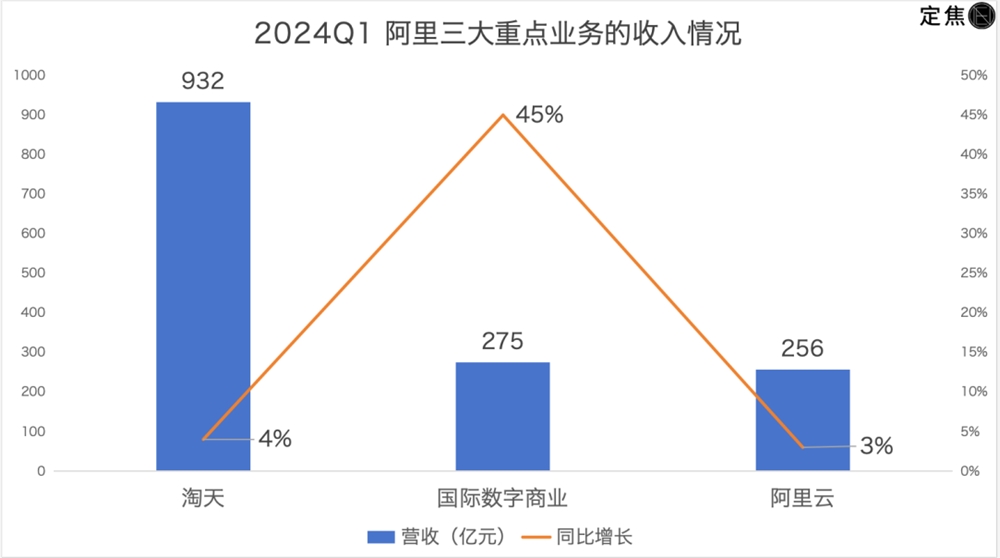

阿里的三大重点业务是淘天、国际数字商业和阿里云。三线同时加大投入,换来了不同程度的增长,但也没能避免对利润的进一步侵蚀。

其中增速最快的国际数字商业,收入体量超过了阿里云;尽管阿里云本季度核心产品大降价,但仍保持了连续十四个季度的盈利,而且,在放弃私有、混合云后,公有云的产品收入实现了两位数的增长。

京东接下来的两个重点是发展毛利更高的3P业务、建设低价心智。

尽管京东大张旗鼓地搞了一年百亿补贴,但变化不大,换来的增长不明显,也没有伤及利润。

低价策略倒是让京东的3P业务更紧迫了。京东自营很难做到与竞争对手一个价格,因此更要扩容第三方商家,让第三方商家帮京东建立低价心智。

京东本季度的毛利率意外提升到15.3%,说明3P业务占比有所上升,不过,重点发展3P业务,就意味着把流量向中小商家倾斜,在李瑞看来,京东和阿里面临一样的问题,短期内,电商业务的利润压力会比较大。

Temu无疑是拼多多最被给予厚望的业务,近期市场给拼多多的成长性估值,很大一部分是因为看好Temu。

Temu本身资产不轻,不是高毛利业务,目前主要是全托管、半托管模式,加价率较低。王杰表示,Temu现在的任务是增收减亏,以更快的速度做到盈亏平衡。

除美国市场之外,Temu还在开发欧洲、日韩等区域,同时,为了减少亏损,极力控制营销、补贴、履约等各种费用。

中金公司在今年5月的一份研报中推测,今年Q1,Temu收入302亿元,经营亏损收窄到了14亿元。

过去一年,阿里、京东陷入低价“厮杀”,看似活得最轻松的是拼多多。不过,进入2024年,事态正在起变化,当阿里、京东走出架构调整的影响后,以更积极的姿态加入本土市场的份额守卫战,或是出海电商的圈地战,体量尚有较大差距的拼多多,恐怕要面临前有未有的挑战。

是阿里守擂成功,还是拼多多成为新王,或是京东逆袭成功?用不了一年,答案或许就将揭晓。

- 0001

- 0000

- 0000

- 0000

- 0000