花旗高管表示:生成式AI在银行业具有变革性,但在客户支持方面存在风险

**划重点:**

1. 💼 花旗银行的首席分析技术与创新负责人表示,生成式人工智能在数据驱动决策方面产生积极转变,但由于风险仍然较高,银行暂时决定不推出外部聊天机器人。

2. 🔄 花旗银行通过三个主要方向运用生成式人工智能,包括协助客服代理、自动化手动任务以及内部搜索引擎的创新。

3. 🔍 花旗银行内设的任务组对所有生成式人工智能项目进行审查,并确保负责任地执行。

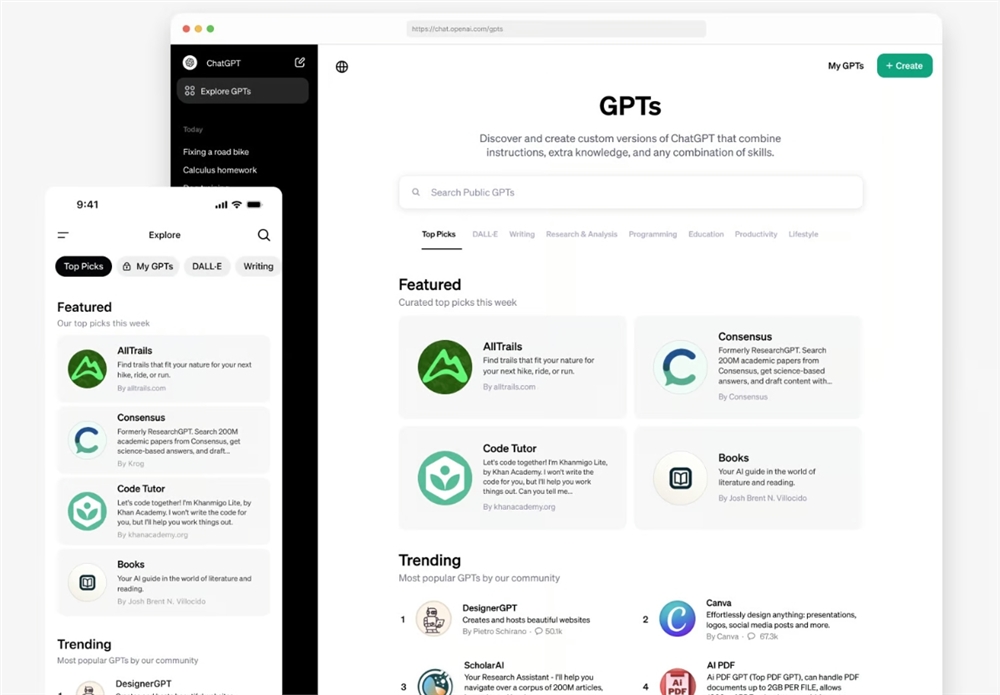

在花旗银行,生成式人工智能(Gen AI)已经在推动数据驱动决策方面取得了积极而深远的影响。花旗银行的首席分析技术与创新负责人Promiti Dutta表示,Gen AI的出现引起了银行内部的一场大变革,将数据和分析置于所有事务的前沿。

Dutta在VB的AI Impact Tour纽约站上的演讲中表示:“在我四年半前加入花旗时,数据科学或分析甚至在我谈论AI之前都经常被忽视。我们过去常常认为:‘我们将使用分析来证明业务已经有的观点。’ Gen AI的出现对我们来说是一个重大的范式转变,它实际上将数据和分析置于一切之前。突然之间,每个人都想要用Gen AI解决所有问题。”

图源备注:图片由AI生成,图片授权服务商Midjourney

花旗银行将生成式人工智能应用分为三个主要方向。首先是“代理辅助”(agent assist),其中大型语言模型(LLMs)可以为呼叫中心代理提供关于客户的摘要信息,或在对话期间更轻松地记录摘要以便为代理查找信息。这并非面向客户,但仍为客户提供信息。其次,LLMs可以自动执行手动任务,例如总结与风险和控制相关的广泛合规文件,帮助员工查找所需文件。最后,花旗银行内部创建了一个内部搜索引擎,将数据集中到一个地方,以便分析师和其他员工更轻松地获得数据驱动的见解。银行目前正在将生成式人工智能整合到该产品中,使员工能够使用自然语言即时创建分析。

然而,在使用生成式人工智能与客户进行外部交互(例如通过支持聊天机器人)方面,花旗银行认为仍存在太高的风险。过去一年中,关于LLMs产生幻觉的报道引起了广泛关注,这在某些用例中可能是一种资产,但在追求精度的场景中可能带来问题。Dutta指出:“事情可能会迅速出错,还有很多需要学习的地方。在一个每一次客户互动都非常重要的行业中,我们不能承担任何与任何互动出错有关的风险。”

尽管花旗银行目前还不考虑在外部使用LLMs,但并未将其完全排除在未来之外。银行强调,他们需要逐步推进,并始终确保人类参与,以便了解技术的局限性,然后根据技术的成熟程度逐步扩展应用范围。银行也强调了银行业的高度监管性质,必须经过大量测试和验证,才能部署新技术。

与花旗银行的谨慎态度形成对比的是富国银行(Wells Fargo),该银行在其Fargo虚拟助手中使用生成式人工智能,为客户提供关于他们智能手机上日常银行问题的答案。Wells Fargo表示,Fargo每年将达到1亿次互动的运行速率。尽管存在不同的方法,但花旗银行与微软合作,正在考虑使用Azure云服务中的OpenAI的GPT模型,以重新评估在云和本地资源之间的平衡。

总体而言,生成式人工智能正在推动花旗银行内部的变革。银行设立了内部任务组,负责审查所有生成式人工智能项目,确保其在执行过程中负责任,并在任何生成式人工智能的使用中保障客户的安全。Dutta表示,这种方法产生了一种独特的环境,既有来自银行高层和底层员工的热情,也让人感到有必要适度控制热情,以确保项目的负责执行。

对于花旗银行的演讲,微软的全球负责人Sarah Bird表示,花旗银行对生成式人工智能的彻底处理反映了最佳实践。微软正在努力解决LLMs仍然可能出现错误的问题,即使它们已经通过真相来源进行了修复。Bird指出,他们正在采用检索增强生成(RAG)等技术来提高实时回答问题的准确性,并表示希望在未来一年内看到更多进展。

- 0000

- 0000

- 0000

- 0000

- 0001